背景

站在經歷了 2 年長牛結束的時間點上, 過去的 5 年 DeFi 從無到有經歷區塊鏈應用裏最為長足的發展(從 2017 年最基礎的貨幣發行&借貸協議 MakerDAO 到 2021 年大量第二層 DeFi 協議湧現)。我們觀察到 DeFi 的基礎敘事經歷著階段性的改變:普惠金融 (讓全球所有人無需許可都能用上的金融產品) >> 專業化的金融基礎設施(更多向解決機構客戶、專業選手的需求、痛點傾斜)。

在《Rollup 賦能新的金融體系》一文中我們也提到「一鯨抵萬龜:90-4 法則」,作為目前 Crypto 被驗證過最成功的場景(敘事、實際使用、商業價值),DeFi 鏈上的數據不會說謊, 機構客戶 / 巨鯨是 DeFi 最重要的客戶,而這個趨勢將會愈演愈烈甚至成為未來 5 年 DeFi 的最大敘事。

第二層 DeFi 中的第一塊積木:固定利率產品

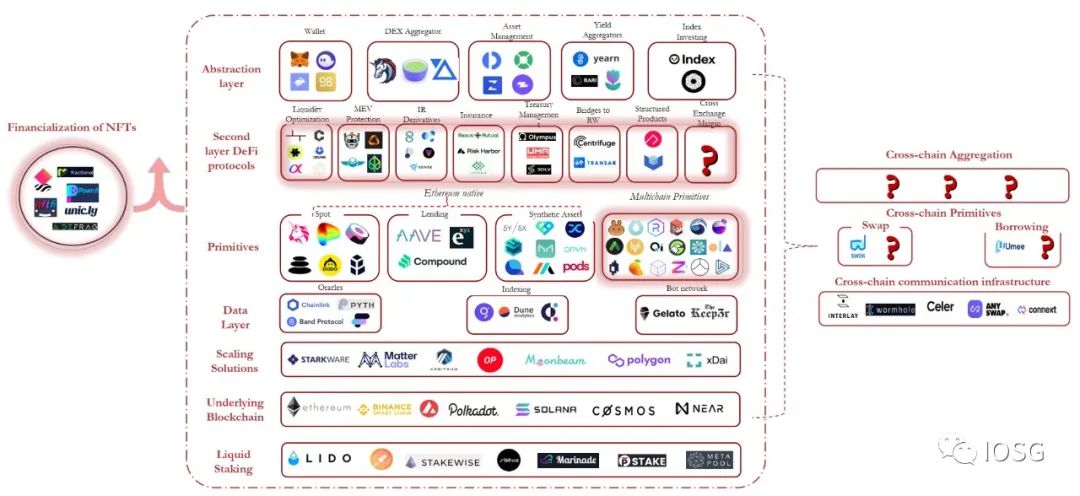

基於上述的邏輯,我們看好下一輪 Crypto 周期中 DeFi 在產品叠代和商業創新上的定位將會更加清晰化:優先解決 B 端客戶(專業交易者、金融機構、巨鯨)的各種需求和問題,準備服務 / 服務好大錢以及即將進場的更多大錢們,這也是 DeFi 的 Second Layer 中那些更復雜的金融協議(如下圖標紅處,如:固定利率借貸&衍生品、結構化金融產品、流動性優化協議等)的核心價值。

DeFi Map; 圖片來源:IOSG Ventures

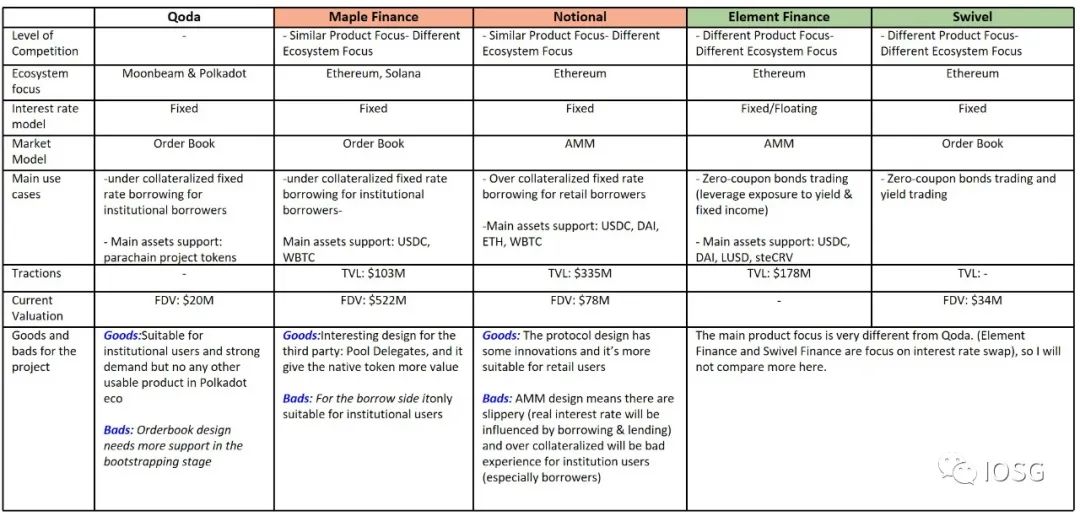

在 Second Layer DeFi 積木中,固定利率的借貸及衍生品其實一直有項目出現,在借貸協議賽道中最知名的目前是 Maple Finance 和 Notional Finance,而更為復雜的固定利率衍生品(如信貸違約掉期、利率市場)也有如 Swivel Finance, Element Finance 這樣的玩家。

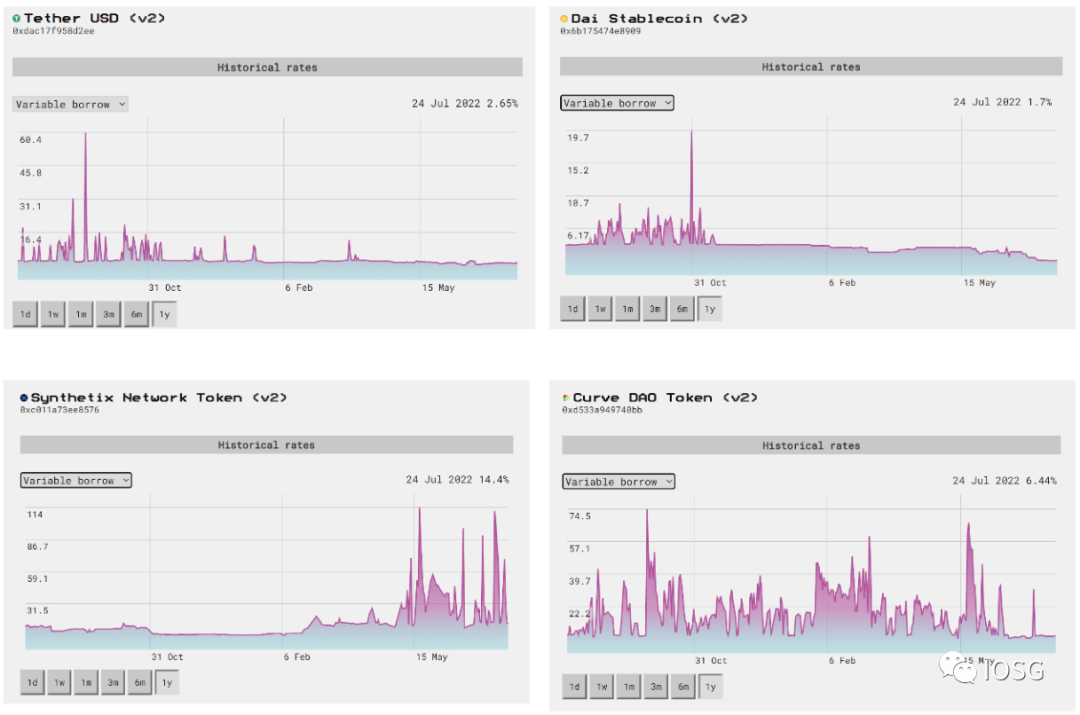

有的人會問專業金融機構為什麽一定需要固定利率借貸協議,浮動利率不行麽?

的確,理論上機構也可以選擇通過浮動利率協議執行他們的策略。但是那意味在浮動利率協議(rolling overnight loan)上使用這種策略需要面對利率風險(當現貨貨幣價格大幅波動時,可能會看到利率飆升),而這種風險可能會策略交易者失去所有利潤。所以固定利率借貸的大體思路就是讓用戶提前知道借貸成本>>然後他們才能評估他們的策略。

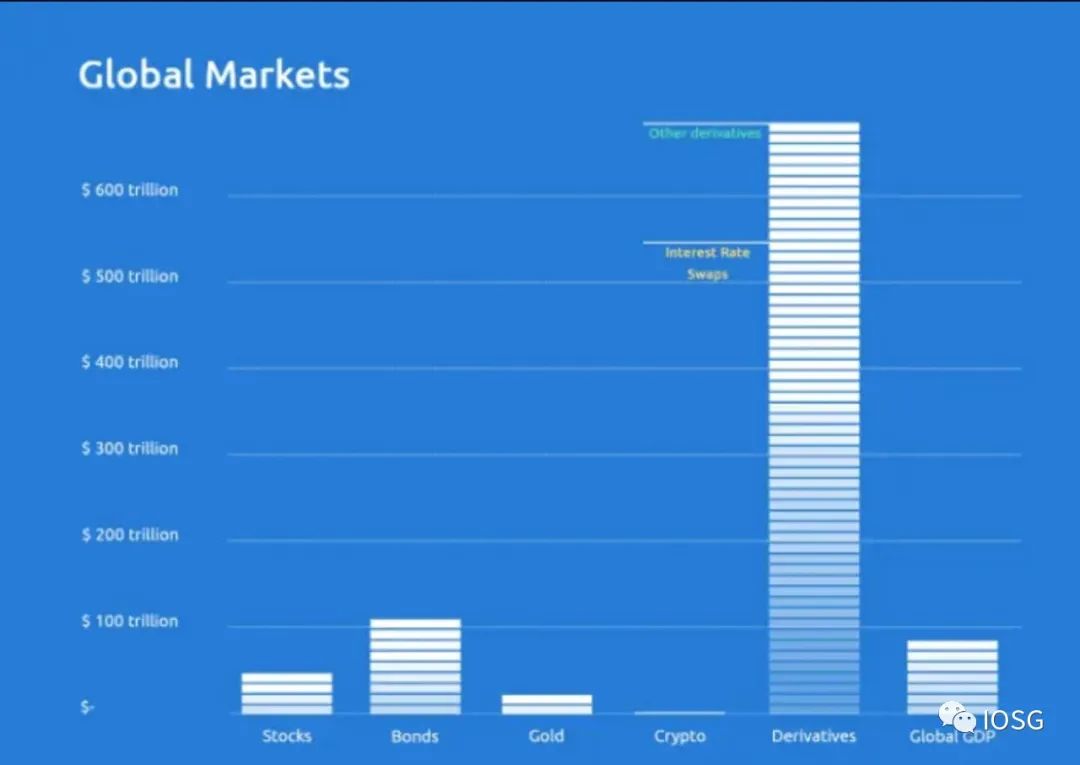

如果我們反觀傳統金融市場,固收市場要比證券現貨市場的市場規模要大 1 倍以上。根據 ICMA 的數據,截至 2020 年 8 月,全球固定收益市場的總體規模約為 128.3 萬億美元。

圖片來源:Swap.Rate

建立去中心化的信貸市場

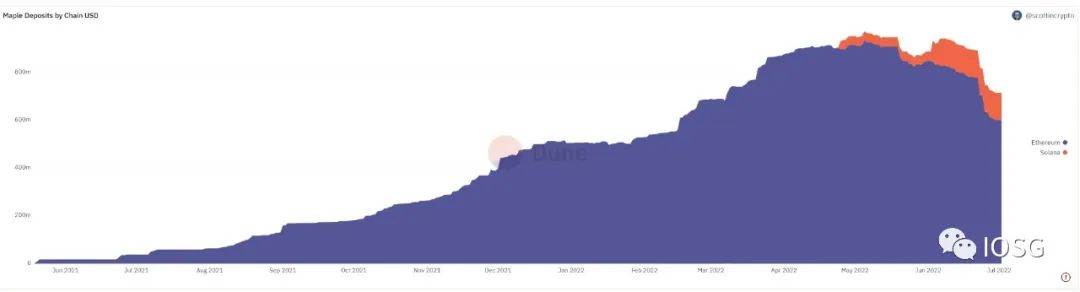

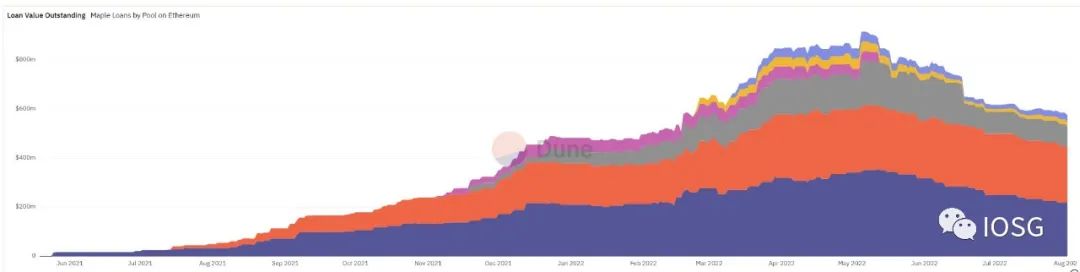

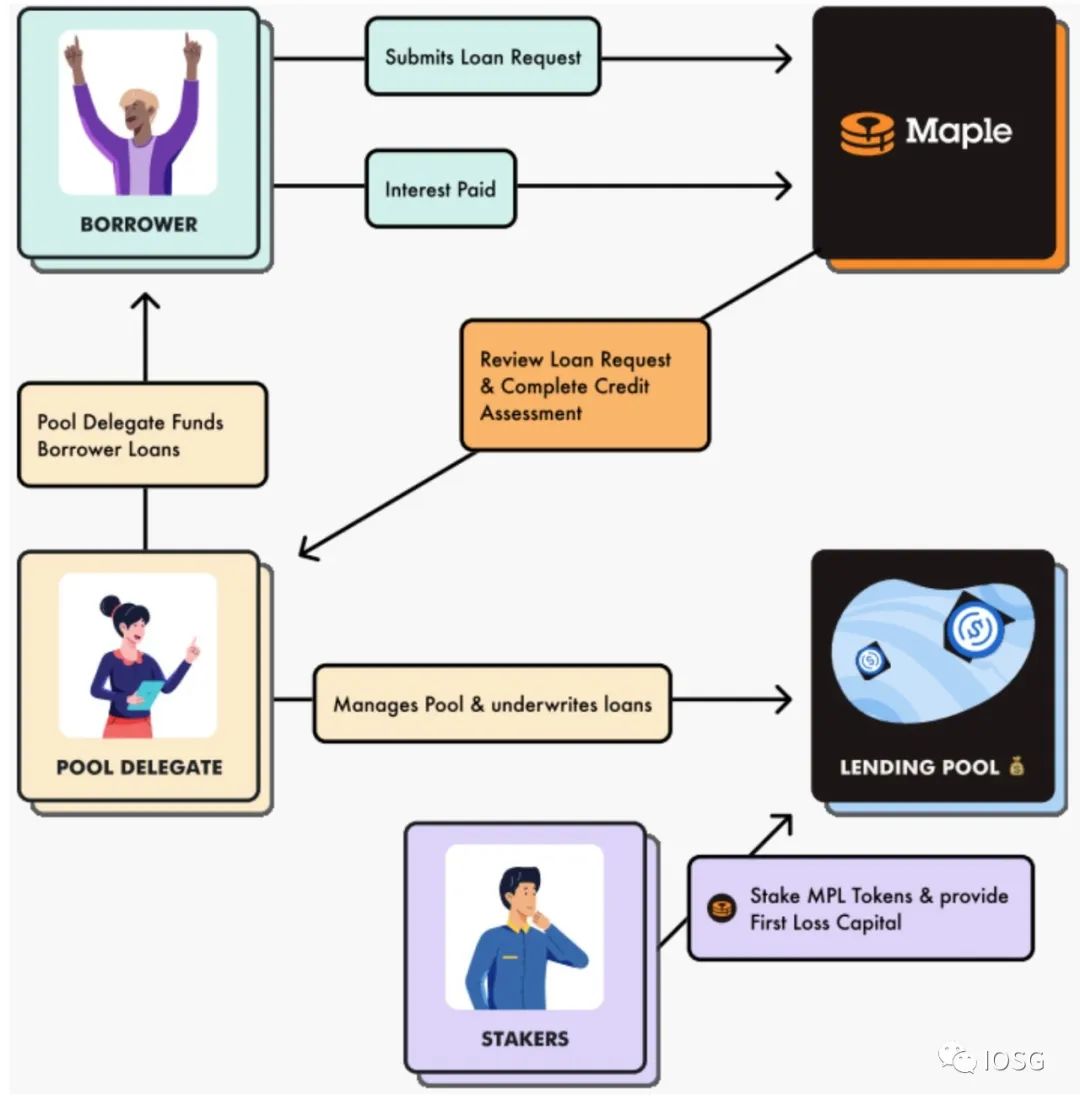

目前固定利率借貸 / 信貸市場的頭部項目 Maple Finance 已經在以太坊站穩了腳跟,資金池管理者超過 7 億美金的存款,總共發放過 15 億美金的貸款。其協議最特別之處還是在保證使用體驗相對簡單的情況下保證風控能夠保護貸方的利益(通過引入多個專業的風控第三方參與 KYC、資金池風險管理等角色)。該協議最大的場景就在為機構級客戶解決 DeFi 領域超額抵押資金效率低的問題,提供 undercollateralized 的貸款服務同時保證鏈上透明。

圖片來源:https://dune.com/queries/876553/1530067

抓住巨鯨的資金效率需求切入到 Polkadot 平行鏈市場

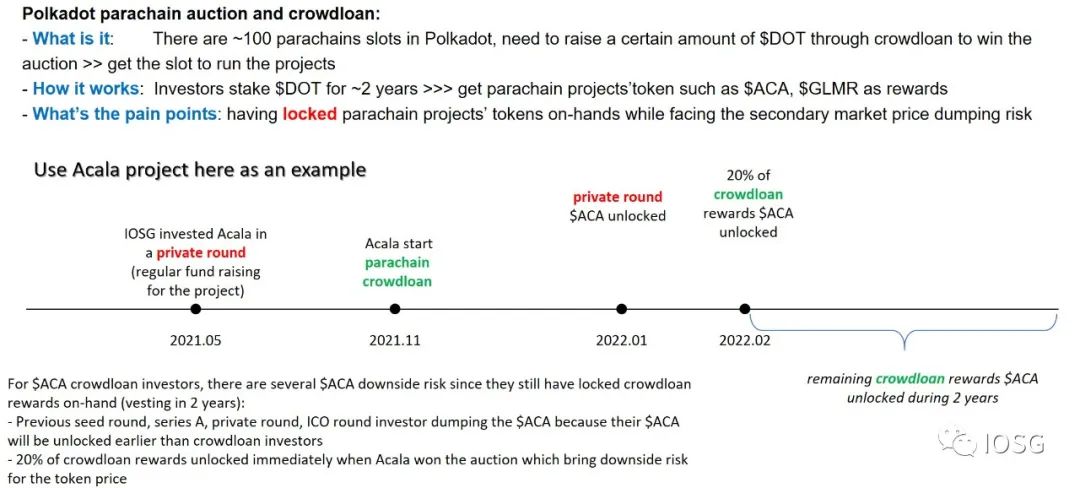

作為 Polkadot 最重要的基礎商業模式,截至目前平行鏈拍賣已經將近籌集了價值 12.6 億美金的 DOT,在平行鏈拍賣中目前機構客戶 / 巨鯨占據了相當大的比重,而它們需要面臨的是平行鏈獎勵 token 基本都在 2 年的解鎖期,在他們的手上的代幣解鎖之前需要一個能夠對沖代幣價格下行風險的對沖工具(目前市面上缺乏這類工具無論是中心化的還是去中心化的)。

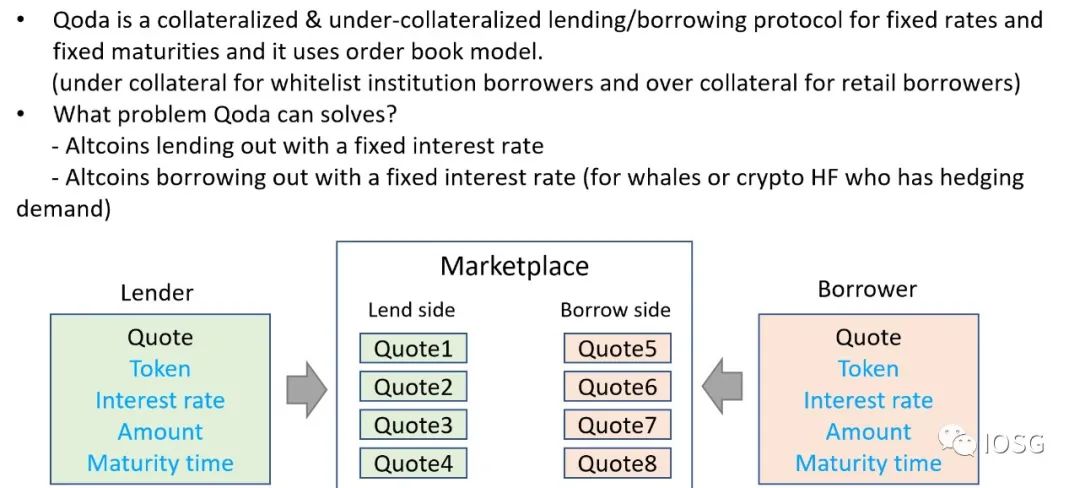

Qoda 作為 Polkadot 目前最大的智能合約平行鏈 Moonbeam 上部署的協議,致力於創造一個點對點的固定利率借貸市場,而我們認為其首批目標客戶將會直接瞄準 Polkadot 上參與眾貸的用戶。

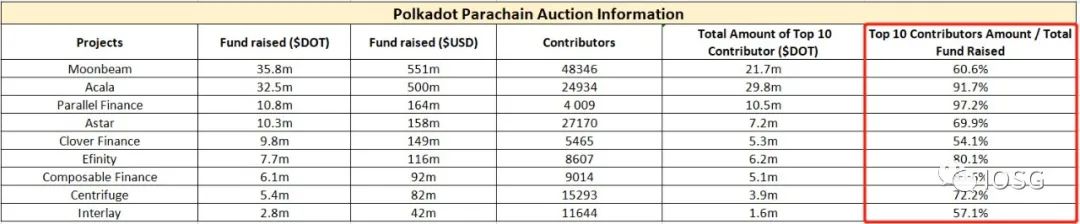

一方面,通過鏈上數據我們可以看到參與眾貸的投資者中巨鯨依然占據主流。

來源:https://polkadot.subscan.io/

根據 Polkadot 鏈上數據, 我們能發現前 9 名贏得 crowd loan 項目中平均有 50% 的資金來自於巨鯨的賬戶(備註:這裏未計入中心化交易所地址鏈上不透明的因素),因此我們看出來 crowd loan 中巨鯨是重要的參與者。

來源:https://polkadot.subscan.io/

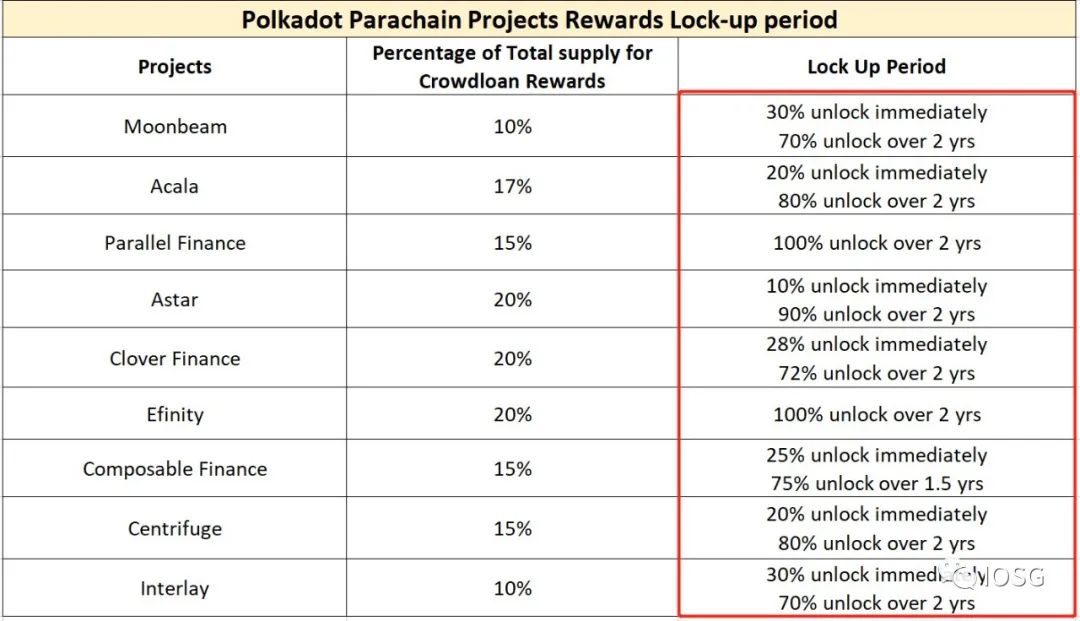

另一方面,這些投資們會直接在 crowd loan 遇到流動性的問題,因為大部分項目 crowd loan 獎勵的 token 的解鎖周期都在 2 年左右,而很多項目的 token 其實在二級已經有流動性,這意味著 crowd loan 的投資者手上未解鎖的 token 需要對沖價格下行的風險。(如下圖)

圖片來源:IOSG

如何解決問題 / 應用場景

Polkadot 平行鏈眾貸的投資者(尤其是機構 / 鯨魚投資者),潛在需求有以下兩種:

- Lending out Altcoins(平行鏈項目的代幣):以固定利率貸出手上的 altcoin

- Hedging:作為平行鏈眾貸投資者,在獲得代幣獎勵之前,投資者可以以固定利率借出 token 並在市場上賣出,可視為做空(條件:只適合對於在獲得眾貸代幣獎勵之前已經在二級市場上架代幣的項目,如 Acala、Moonbeam、Astar 等)

去中心化固定利率市場玩家比較

圖片來源:IOSG

結論 / 思考

前五年我們看到幾乎主流的 DeFi 產品都在協議設計、市場化敘事上不斷在服務機構投資者和普通用戶之間不斷搖擺,但是事實已經證明哪怕是最基礎的現貨交易市場,大部分的交易量也來自於專業選手而非普通用戶,已經由數據跑通的 DeFi 證明了回歸。而我們反觀借貸市場,同樣如此,機構客戶占據了主導地位。

未來 5 年 DeFi 的最大敘事還是機構客戶,底層原因是過去 5 年的 DeFi 用戶依然是 Crypto 圈內人 / 錢,傳統的大錢還未進來。如果關心這個事情的朋友也能發現過去一年最 OG 的 DeFi 圈子不斷在強調的事情就是不犧牲去中心化、抗審查、安全和無需信任這些去中心化金融基礎設施最底層的核心原則(尤其是在 Terra,Celacius, Amber 之後 )

信用是每個金融生態系統的基石。從這一點出發我們之前看到 Maple Finance 這樣的依賴機構之間相互信用的平臺似乎是一個暫時可行的解決方案(平衡信用問題和資金利用),但是 3AC 的暴雷其實給所有無擔保單純依賴信用 / 部分擔保 + 信用的貸款方案帶來巨大挑戰。

在 borrower 和 lende 之間需要單獨設立一套第三方負責的風控、身份驗證體系。目前針對 B 端用戶的固定利率借貸產品做的相對最好的依然是 Maple Finance,在它們的平臺中就設立了「Pool Delegater」負責驗證借款人的身份資質等信息以核查是否有資格給對方發放貸款。

圖片來源:Maple Finance

在 3AC、Celsius、Babel 暴雷後,Maple Finance 也發表了聲明它們均未從平臺上有任何貸款,同時它們也引入了第三方的一些風控服務方。所以可以預見,原來幾乎完全依賴機構信用的借貸平臺未來會在風控上設置更嚴苛的審核機製保護貸方的利益,同時借方還是需要放入一定的抵押品目前無法做到真正的無抵押借貸。