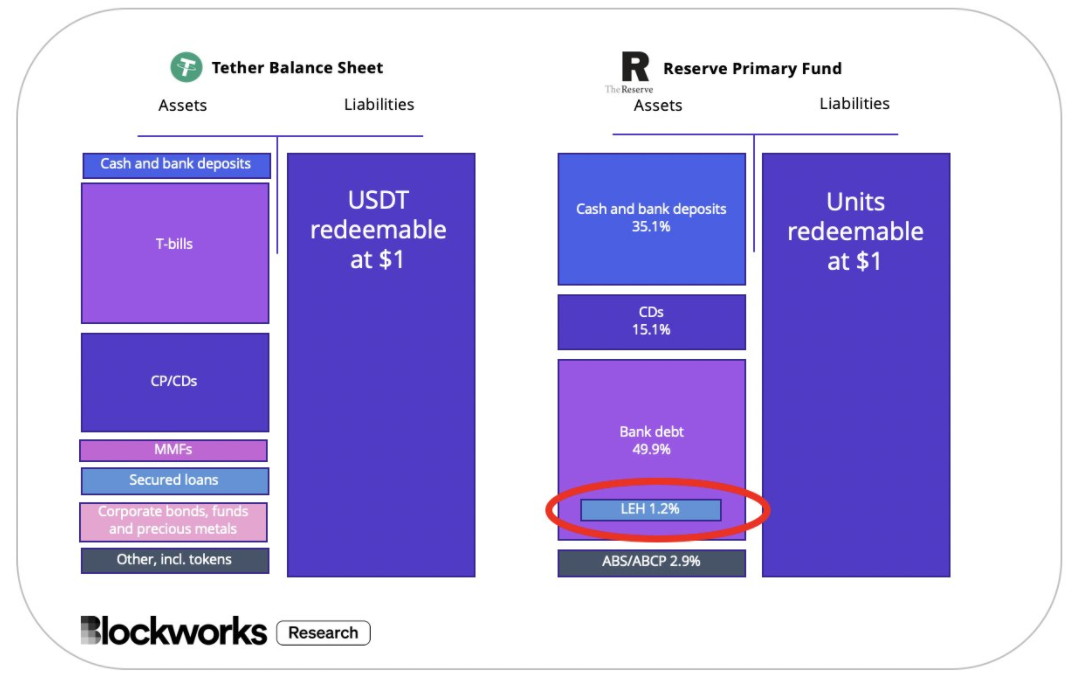

我們先來看一下USDT的資產儲備成分,其實所有的 Stablecoin 發行商資產儲備都和貨幣市場基金成分類似,都是以現金、高質量的短期債券與票據為主。

時間回到 2008 年,當時最大的貨幣市場基金 Reserve Primary 的規模達到 630 億美元,其持有約 7800 萬美元的雷曼銀行的短期債券(僅占總資產 1.2%)。

正是這微不足道的敞口,導致了市場的恐慌。

因為雷曼兄弟破產的消息太過突然,Reserve Primary 來不及處理手中雷曼的短期債券,這些債券沒人想買賣,也就無法評估其剩余價值。導致他們沒辦法跟投資人確保,他們的 100 美分與 1 美元等值。

2008 年 9 月 16 日,Reserve Primary 宣布只剩 97 美分。打破了大眾對於貨幣基金價值永遠為 1 美元的認知。

這導致了現代金融史上,投資人恐慌程度最嚴重的事件。在接下來的兩周內,投資人從貨幣市場基金撤出高達 1230 億美元的資金。

由於 1:1 兌換的承諾,只要資產負債表稍有瑕疵,就會引發擠兌連鎖反應,從這點看來,貨幣市場基金與 Stablecoin 具備高度相似性。

要了解USDT是不是會暴雷,要先回答兩個問題:

1.USDT資產儲備質量的流動性如何?

2.USDT有沒有可能像 2008 年的貨幣市場基金一樣,出現超大量贖回潮?

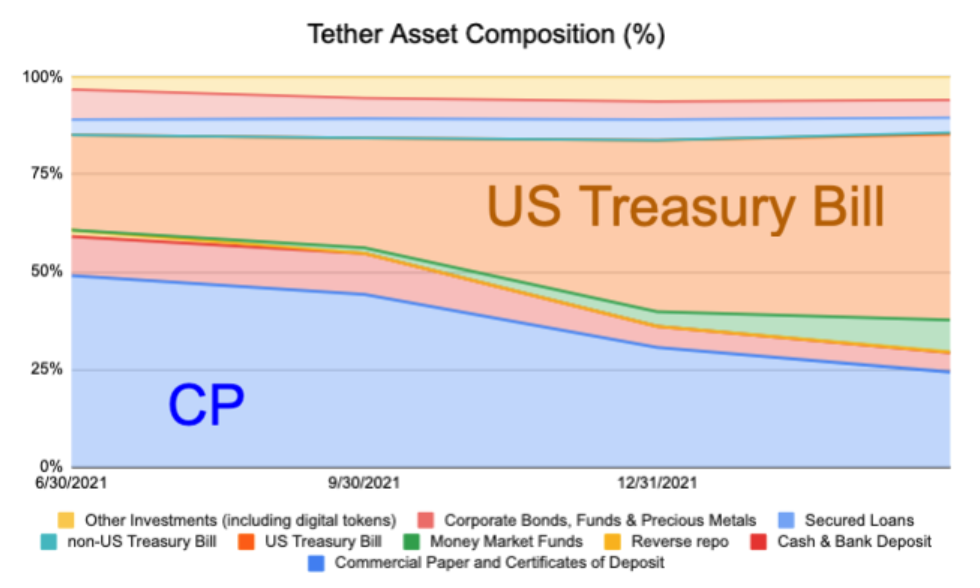

先講第一個問題,USDT資產儲備質量一直以來都在改善,原本有一半是 CP(商業票據),這部分慢慢被 T-Bill(美國短期國債)取代。

CP vs T-Bill 的比例:

2Q21: 49%,24%

3Q21: 44%,28%

4Q21: 31%,44%

1Q22: 24%,48%。

2022Q2 的報告還沒出來,不過根據 Tether CTO@paoloardoino的講法,他們在 2022 年 3 月之前又贖回了 84 億美金的 CP,2022/5 前 USDT 發行量沒太大改變,合理猜測是轉倉到其他資產去了(大概率是 T-Bill),這意味著 CP 占比又下降到了 13% 左右。

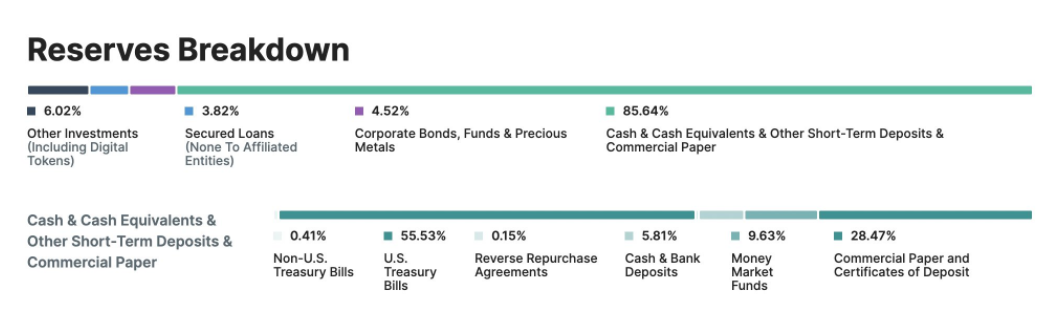

T-Bill 不談,USDT 持有的 CP 質量也是很不錯的,評級在 3A 以上的 CP 比例一直在增加,3A 級別的債券可以說是相當安全了。

2Q21: 93%

3Q21: 96%

4Q21: 98%

1Q22: 99%。

俗話說的好,行勝於言。

表現流動性最好的方式就是大量贖回的壓力測試,最近一個多月 USDT 已經 redeem 了 170 億美金,流通量減少了 20%(830 億-->660 億)。

其中有 100 億贖回發生在 UST 崩盤、整體市場最恐慌的時候(5/12-5/15)。

綜上所述,我們知道 USDT 資產儲備一直有在改善,T-Bill 的占比是最高的(到了 2022Q2 大概率已超過 60%),而過去一個多月 USDT 也已經證明了短期間大量贖回的能力。

單就 5/12-5/15 贖回潮的表現,可以說 USDT 的流動性甚至比一些類銀行單位還要好。

那麽來到第二個問題,假設市場超級恐慌,出現超大量的贖回潮(譬如一周內贖回超過 80% 的發行量),USDT 會不會脫鉤?

答案是大概率會,快速贖回意味著需要短期大量賣出資產,稍有滑價都會產生脫鉤的問題。

事實上所有 Stablecoin 都過不了這關,要是真的發生這種超級黑天鵝,你換到 USDC 也沒用。

所以第二個問題更好的問法是,超級贖回潮發生的可能性有多高?USDT有沒有可能像 2008 年的貨幣市場基金一樣,突然被天量贖回壓垮?

首先貨幣市場基金的證券就是個投資工具,除了孳息之外沒其他用途,當信心產生裂痕,所有的投資人都會想要逃。

但 USDT 不一樣,USDT 作為老牌 Stablecoin,其作用早已遠遠超過了 Stablecoin 本身,所有 USDT 交易對造市商都必須持有 USDT 才能運作(無論合約、現貨都是,這個量體起碼是 100 億美的規模)。

很多 OTC 出金管道、甚至黑市的交易都必須仰賴 USDT。

簡單來說,比起可能會因為信心崩潰而樹倒猢猻散的貨幣市場基金,USDT 有很大一部分的人根本不會逃(或是說逃不了),這樣的比例我粗略估計至少占 USDT 發行量的 20% 左右。

此外,USDT 的贖回也不是任何人都可以申請,只有經過白名單驗證的機構才可以直接跟 Tether 交易,把 USDT 換成美金。

這也導致當極端行情出現,USDT 也不太可能短期就被掏光家底,砸鍋賣鐵滑價滑到天邊去。

USDT 的儲備中有 85% 是 cash &cash equivalent,這部分可以視為「能在短期內迅速賣掉換成現金」的部分,而 85% 當中有一半以上是流動性很高的 T-Bill。

我們假設 USDT pair 的做市商,跟一些不得不持有 USDT 的人加起來占總發行量的 20%(事實上應該更高),這些人逃不了,面對 Fud 也只能腳麻。

假設剩下的 80% 流通量想出逃,這個逃的過程會是:

1. USDT 因為賣壓而脫鉤。

2. 套利者介入購買 USDT,跟 Tether 換 USD。

只有 2 的套利買盤不足以抵擋 1 的賣盤,才有可能會導致恐慌蔓延造成更大規模的脫鉤。

由於 Tether 的 redeem 流程一直很順暢,從發行以來沒關過,這種脫鉤通常都是很短暫的,即便是 5/12 這種 UST 崩潰的極度恐慌時刻,都只讓 USDT 短暫脫錨 0.95,很快就反彈。

這中間不是只有能直接跟 Tether 交易的套利機構會買,市場其他不怕死的投機性買盤也會介入,就像 UST 有一大堆根本不會套利的人只是想賭他會回 1 美元,這些買盤讓 UST 硬是拖了一周才真的爆掉跌到 0.5 以下。

這種投機性買盤的介入在 USDT 只會更強,從 2017 以來行業已經經歷過太多次 USDT Fud。

綜上所述,USDT 會暴雷嗎?

我覺得機率很低,那些避險基金大概率要賠掉做空的利息,但如果被他們亂 fud 出一個小坑(let's say ~0.95)他們及時平倉還是會賺錢的。

所以他們拼命在 Fud,懂了嗎?